2025年も残すところ4か月。相場は引き続き不安定な動きを見せながらも、少しずつ落ち着きを取り戻しているように感じます。

そんななか、我が家の資産運用も着実に記録を積み上げることができました。

この記事では、2025年8月末時点でのポートフォリオ構成と分配金実績を、いつも通り公開します。

資産公開を続けている理由はシンプルで、「数字を可視化し続けることこそ、ブレない投資の第一歩」だと考えているからです。

毎月の推移を残すことで、好調な月も停滞する月も冷静に受け止められるようになります。

FIREを目指す過程では、「資産が増えたか減ったか」だけではなく、リスクにどう備え、現金比率をどう管理するかといった細かな判断が最終的な成功を左右します。

今回の8月末時点のポートフォリオは7月末と比較すると、米国高配当ETFの比率がわずかに減り、日本高配当ETFが増加。

現金比率も若干低下しており、小さな変化の積み重ねがポートフォリオの表情を変えているのが分かります。

この記事では、

- 2025年8月末の資産配分割合

- 毎月の分配金推移

- 2022年からの資産増減率の変化

- 8月のマーケットトピックスと運用振り返り

これらを整理し、数字と実例に基づいたFIRE家庭のリアルな資産運用記録をまとめていきます。

長期投資を実践する上で「他人のリアルな経過」が最も参考になるはずです。ぜひ、自分自身のポートフォリオと照らし合わせながらご覧ください。

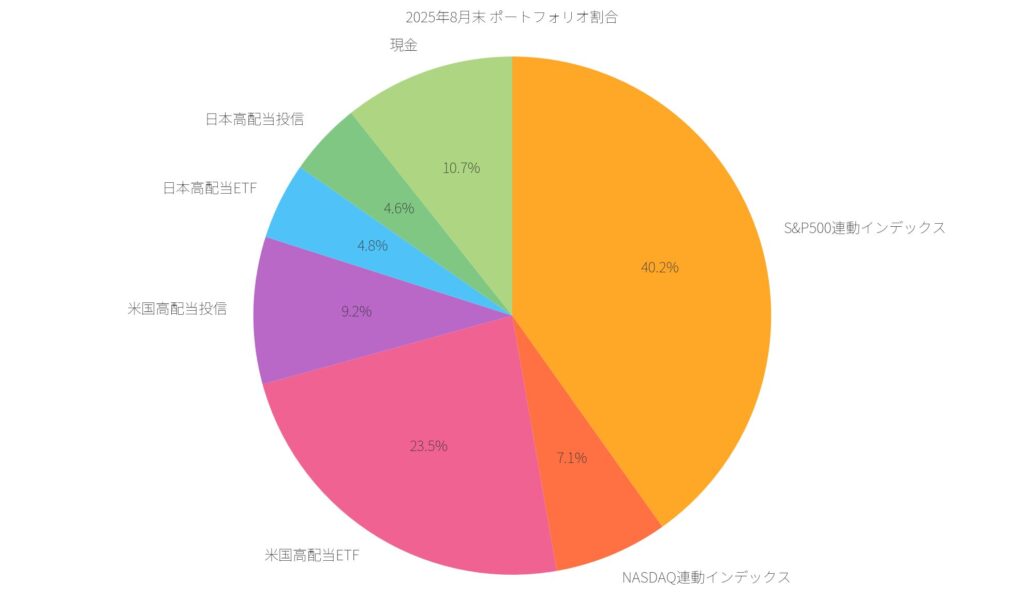

2025年8月末のポートフォリオ割合

2025年8月末時点での我が家のポートフォリオは、以下のようになりました。

- S&P500連動インデックス:40.2%

- NASDAQ連動インデックス:7.1%

- 米国高配当ETF:23.5%

- 米国高配当投信:9.2%

- 日本高配当ETF:4.8%

- 日本高配当投信:4.6%

- 現金:10.7%

7月末の構成と比較すると、S&P500は変化なし、NASDAQがわずかに増加、米国高配当ETFが0.3%減、日本高配当ETFが0.4%増、現金は0.2%減という微調整にとどまりました。

数字上は小さな動きですが、ポートフォリオにおける意図が反映された変化です。

我が家の基本方針は、「米国の成長力+安定した分配金+現金による柔軟性」の3本柱を維持することです。

その中核となるのがS&P500で、40%超の比率を変えずにキープしています。

これは長期的に米国市場の成長を取り込むためであり、インデックス投資の王道といえる部分です。

加えてNASDAQの7.1%は、AIやテクノロジーの成長を取り込む「スパイス枠」として設定しています。

一方で、高配当ETFと投信を合わせて32.7%と全体の約1/3を確保しているのは、「毎月のキャッシュフロー」を重視しているためです。

FIREを目指す上では、資産評価額だけでなく、毎月安定してどれだけ分配金が入るかが心理的安心感につながります。

特に2025年は米国高配当ETFからの分配金が家計を支えており、この比率は今後も大きく動かす予定はありません。

また、日本株の高配当ETF・投信を合計9.4%組み入れているのは、為替リスクの分散と国内市場の配当成長に期待しているためです。

米国一辺倒にならず、円建て資産を一定比率確保しておくことで、将来の生活費支出にも備えられます。

最後に現金10.7%。7月の10.9%からわずかに減少しましたが、依然として1割以上を維持。

これは暴落時の買い増し資金としての役割と、日常生活における安心資金を兼ねています。

市場環境が大きく変わった場合にも即座に対応できる柔軟性を残しておくことは、長期投資において欠かせません。

まとめると、2025年8月の我が家のポートフォリオは「米国株の成長+高配当の安定+現金の安心感」のバランスを維持しながら、細かく調整を加えた内容になりました。

小さな変化ですが、この積み重ねが数年後に大きな差につながるはずです。

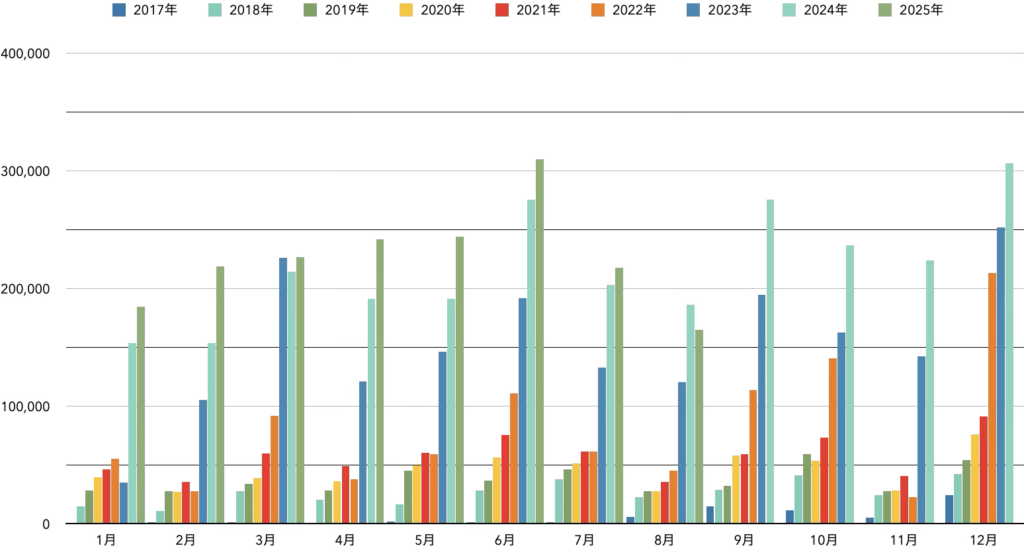

毎月の分配金(配当金)推移

FIREを目指す上で、資産額の増減と同じくらい大切なのが「毎月の分配金がどれだけ安定して入ってくるか」という点です。

我が家では2017年から分配金を記録し続けており、その推移は運用方針や市場環境の影響を如実に映し出しています。

2017年当初は、月1,000円台からスタート。

わずかな金額ではありましたが、投資の継続と積立の効果で徐々に増え、2019年には月3万円〜5万円の水準に到達しました。

その後も順調に積み上げ、2021年には月5万円〜9万円が安定して入るようになり、「配当収入が家計に与える安心感」を強く実感するようになりました。

2022年以降は高配当ETFへの比重を増やしたこともあり、分配金が一気に伸び始めます。

特に6月と12月はボーナスのように金額が跳ね上がり、2022年12月には21万円超を記録。

さらに2023年には毎月10万円超が当たり前となり、6月には過去最高の19万円、12月には25万円を突破しました。

この時期から、分配金が「単なる副収入」から「家計の大きな柱」へと変化していったと感じています。

そして2024年はさらに安定感を増し、年間を通じて毎月15万円〜30万円が安定的に入金される状態となりました。

特に6月と12月はそれぞれ27万円、30万円超と、生活費の相当部分をカバーできる金額に。

2025年もその流れを引き継ぎ、1月から20万円前後が継続して入金されています。

直近の2025年8月は16万5,111円と、前月(7月の21万7,531円)からは減少しましたが、それでも月15万円を超える水準を維持。

相場の変動や分配スケジュールの偏りで月ごとの増減はありますが、トータルで見れば右肩上がりの成長が続いていることは明白です。

この推移から分かるのは、「分配金は短期で一喜一憂するものではなく、長期で見て積み重なるもの」という事実です。

今後も高配当ETF・投信をベースに、配当の再投資と分散を徹底し、安定したキャッシュフローをさらに育てていきたいと考えています。

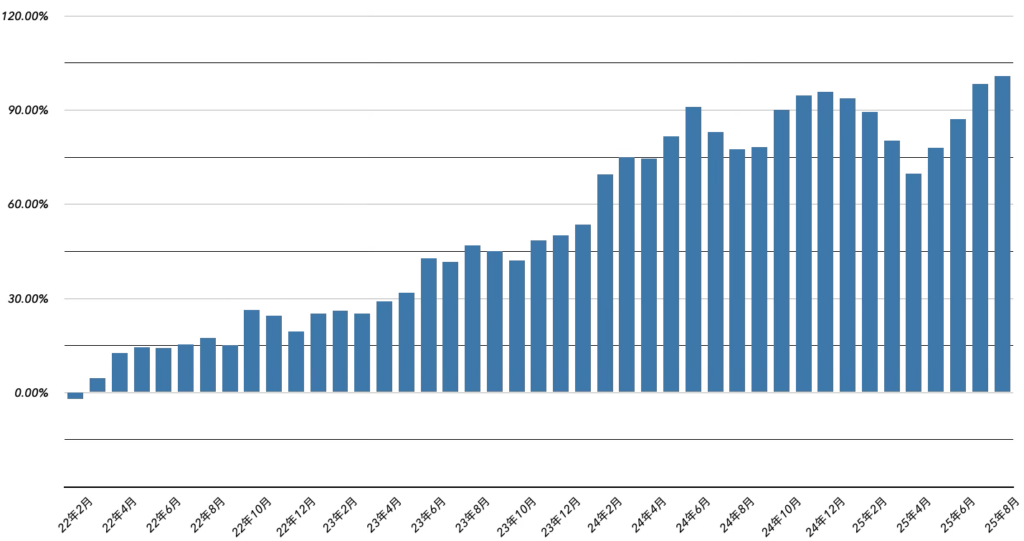

資産の増減率を毎月チェック!2022年1月からの変化まとめ

資産運用を続ける上で、もっとも大切なのは「今どれだけ増えているか」ではなく、どのように資産が増減してきたかを継続的に追い続けることです。

我が家では2022年1月を基準に毎月の増減率を記録し続けています。

その結果を振り返ると、マーケットの浮き沈みを肌で感じると同時に、長期投資の強みを改めて実感することができます。

2022年は序盤こそ小さなマイナスからスタートしましたが、春以降に回復し、6月時点で+14.3%に到達。その後も堅調に推移し、10月には+26.5%と大幅上昇しました。ただ、年末にかけて調整もあり、12月は+19.5%とやや戻り基調で終了。

この年は、市場の不安定さを如実に示す一年でした。

2023年に入ると増加ペースが加速。2月には+26.2%、6月には+42.7%と大幅に上昇し、年末には+50.1%と半分以上の資産増加を達成しました。特に夏から秋にかけては+45〜48%前後を推移しており、調整を挟みつつも高水準をキープできたのは大きな成果でした。

2024年はさらに大きな成長を見せました。

年初から+53.5%、春には+75%超を記録し、6月には+91.1%に到達。その後やや上下動を繰り返したものの、年末には+95.9%と資産がほぼ倍増するところまで伸びました。

FIREを目指す家庭にとって、これは一つの大きな節目といえる成果です。

そして2025年。

年初から+93.7%で始まり、3月には+80.3%と大きな調整を経験しましたが、その後は再び回復基調となり、6月には+98.3%、そして8月にはついに+100.8%を突破。

資産が基準比でちょうど2倍を超えた瞬間を迎えることができました。

この推移を振り返ると、短期的には資産が大きく減少する局面もありますが、長期で積み上げていけば確実に資産は成長していくことが分かります。

重要なのは「暴落局面で焦って売らないこと」と「現金比率を確保して備えておくこと」。

この2点を守ることで、結果的に2倍達成という節目を迎えることができました。

これから先も上下動は避けられませんが、数字を毎月チェックして記録することが、冷静な投資判断につながる最大の武器になります。

我が家も引き続き「見える化」を続け、資産形成を着実に進めていきます。

2025年8月の運用トピックスと振り返り

2025年8月は、米国・日本ともに市場の追い風が吹きつつ、一部警戒も残る複雑な相場でした。

まず米国市場ですが、7月の雇用統計がわずか73,000人の増加に留まり失速感が広がったことで、FRBによる金利引き下げ観測が強まりました。

平均新規雇用数も少なく、雇用市場の悪化が継続している印象です。

同時に、クレジットスプレッド(企業債と国債の利回り差)が1998年以来の低水準に縮小し、リスク許容度の高さと資金回りの良さが市場に漂っています。

一方で、消費者信頼感指数はやや低下し、将来の雇用・収入への不安が強まっている点も見逃せません。

こうした背景の下、S&P500は年初来プラス水準を維持しつつ、特にAI関連や大型テック株が堅調に推移。

今後は金融小型株やヘルスケア、国際株など、分散投資の妙が際立つ状況です。

一方、日本市場では、米国の金利低下期待と好調な輸出に支えられ、日経平均が歴史的高値圏で推移。

ただし、月末にかけては利益確定売りや円高の影響で若干押し戻される展開もありました。

政府の8月経済報告には、輸出回復の一方で米国関税の影響により上場企業の業績見通しが初めて下方修正された点が注目されます

我が家の運用への影響と視点

このような8月の経済環境は、資産運用に以下のような影響を与えました。

- 米国株中心のポートフォリオが恩恵を受けたものの、雇用弱化リスクには引き続き注意が必要。引き続き「成長性と分散」を維持しつつ、政策変動に備えます。

- 日本株の好調もポジティブだが、関税の影響や円動向には慎重な目配りが欠かせません。評価益を確保しつつ、必要に応じた部分調整も視野に入れます。

- 信用環境の安定性は好材料ですが、スプレッドがさらに広がる局面に備えた現金・債券の確保も検討したいところです。

- セクター選別の妙が出てきています。テック大型株の比重を見直す際には、割安な金融やヘルスケアなどを含めたポートフォリオ再構築も意識すべきです。

全体として、8月は「堅調な追い風」があったものの、「雇用・政策・関税」といった不透明ファクターが潜んでいた月だったと言えるでしょう。

今後も、金融政策の動向、企業決算、国際関係・貿易動向などに注視しつつ、引き締めすぎず柔軟に資産構成を微調整していきます。